心血管疾病是危害全球人類健康與壽命的頭號殺手,65歲以上患者死亡率高達(dá)5%,國內(nèi)心血管患病人數(shù)超過3億人。心血管介入器械作為廣泛用于心血管疾病臨床診療的重要產(chǎn)品,附加值高、技術(shù)壁壘高、行業(yè)準(zhǔn)入門檻高,安全性、有效性要求嚴(yán)格(屬三類醫(yī)療器械),近年來發(fā)展迅速、市場空間巨大,已成為國內(nèi)高端植介入耗材市場占比最高(約36%)的細(xì)分領(lǐng)域。在技術(shù)迭代、需求牽引、政策推動多重因素下,國內(nèi)企業(yè)自主創(chuàng)新和市場開拓提速,但國產(chǎn)化替代仍有較大空間。

心血管疾病治療方式主要包括藥物治療、外科手術(shù)及介入治療。其中,心血管介入治療是指通過醫(yī)學(xué)影像設(shè)備引導(dǎo),利用穿刺針、導(dǎo)絲、導(dǎo)管等醫(yī)療器械經(jīng)血管途徑進(jìn)入心腔內(nèi)或血管內(nèi)病變部位實(shí)施微創(chuàng)診斷或者治療的技術(shù),其憑借創(chuàng)傷小、安全性高及治療效果佳等優(yōu)勢,被廣泛應(yīng)用于心血管疾病臨床治療中。

心血管介入器械是用于心血管介入治療中的醫(yī)用耗材,按照產(chǎn)品類型主要分為血管介入器械、心臟瓣膜、心臟封堵器、心臟節(jié)律管理器械。

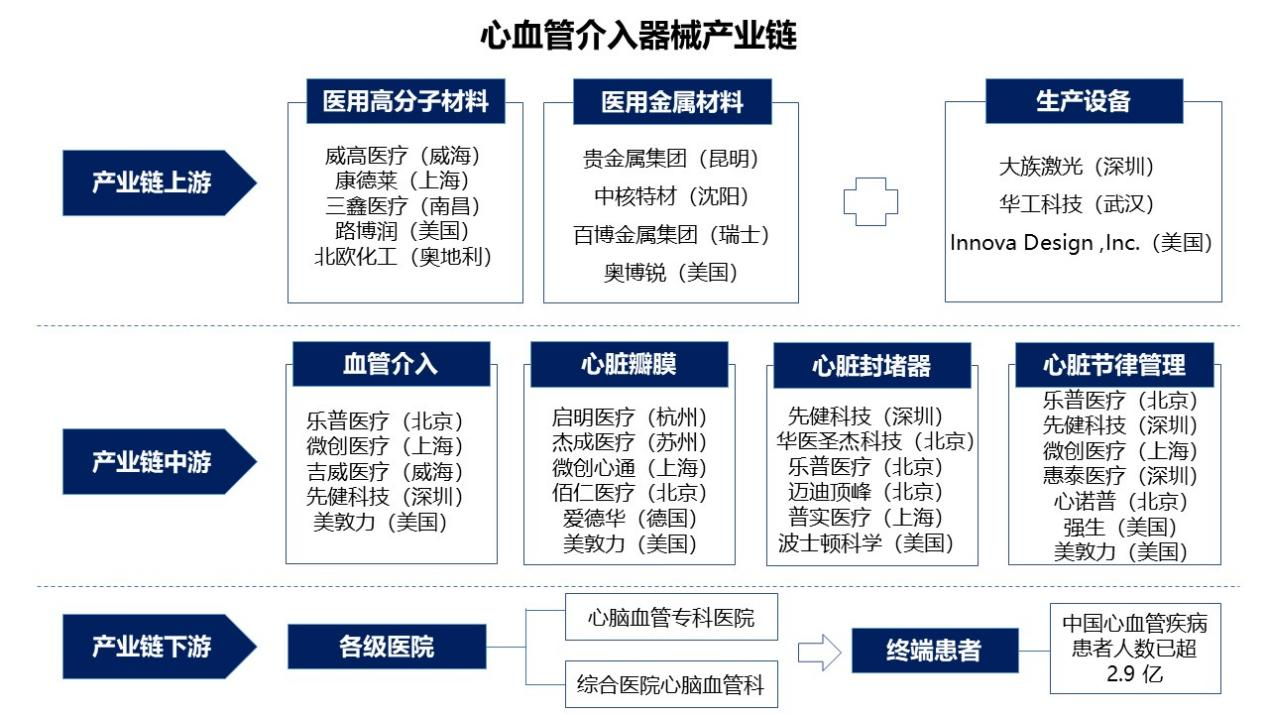

心血管介入器械產(chǎn)業(yè)鏈主要分為三個(gè)環(huán)節(jié):

資料整理:北國咨

圖1 心血管介入器械產(chǎn)業(yè)鏈圖譜

我國心血管介入器械產(chǎn)業(yè)起步于上世紀(jì)80年代。在市場需求與政策引導(dǎo)雙重因素驅(qū)動下,近年來國內(nèi)器械企業(yè)陸續(xù)在冠脈支架、心臟瓣膜、心臟起搏器等領(lǐng)域取得技術(shù)突破,實(shí)現(xiàn)不同程度的國產(chǎn)化替代。2021年,國內(nèi)心血管介入市場規(guī)模達(dá)432億元,占國內(nèi)高端植介入醫(yī)療器械的36.2%,是占比最高的細(xì)分領(lǐng)域(第二三分別為骨科植入33.3%、口腔科11.3%)。

表1 心血管介入器械市場規(guī)模情況

|

領(lǐng)域 |

2021年市場規(guī)模(億元) |

近三年復(fù)合增長率 |

|

血管介入器械 |

292 |

-2.5% |

|

心臟瓣膜 |

24 |

22% |

|

心臟封堵器 |

7 |

18% |

|

心臟節(jié)律管理器械 |

109 |

25% |

|

合計(jì) |

432 |

3.6% |

數(shù)據(jù)來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

按治療部位不同,可分為冠脈介入器械、外周血管介入器械和腦血管介入器械。

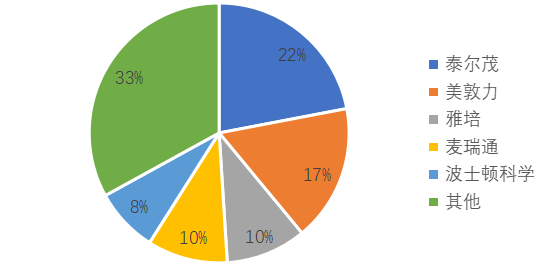

冠脈介入器械是指在冠脈介入手術(shù)中使用的高值醫(yī)用耗材,代表產(chǎn)品包括冠脈支架和冠脈通路器械。其中,冠脈支架發(fā)展較為成熟,已經(jīng)實(shí)現(xiàn)國產(chǎn)替代,國產(chǎn)三大品牌樂普醫(yī)療、微創(chuàng)醫(yī)療、吉威醫(yī)療共占據(jù)國內(nèi)冠脈支架60%以上市場份額。冠脈通路器械國內(nèi)企業(yè)起步較晚,技術(shù)工藝不夠成熟,國產(chǎn)化率相對較低(2019年僅為12%),目前主要被泰爾茂、美敦力、雅培等外資品牌主導(dǎo),尤其導(dǎo)引導(dǎo)絲、導(dǎo)引導(dǎo)管和微導(dǎo)管等國產(chǎn)注冊產(chǎn)品市場占有率不足外資品牌的1/3。

資料來源:弗若斯特沙利文《血管介入器械及電生理器械行業(yè)獨(dú)立市場研究》,北國咨整理

圖2 2019年中國冠脈通路器械市場競爭格局

外周血管介入器械主要用于周圍血管(主動脈、外周動脈、靜脈系統(tǒng)等)疾病治療,代表產(chǎn)品為主動脈覆膜支架(針對主動脈夾層和主動脈瘤專門設(shè)計(jì))。近年來國內(nèi)涌現(xiàn)心脈醫(yī)療、先健科技、華脈泰科等本土企業(yè),國產(chǎn)化率由2016年的36%提升至2021年的66%。其中,心脈醫(yī)療國內(nèi)市場份額僅次于美敦力;先健科技和華脈泰科兩家企業(yè)也正蓄力待發(fā)。

腦血管介入器械(又稱神經(jīng)介入器械)是指治療中樞神經(jīng)系統(tǒng)血管疾病的微創(chuàng)醫(yī)療器械。美敦力作為全球腦血管介入器械行業(yè)的引領(lǐng)者,進(jìn)入中國市場20余年,以其全球領(lǐng)先的高技術(shù)產(chǎn)品占據(jù)國內(nèi)60%市場份額。而國內(nèi)品牌如微創(chuàng)神通、心瑋醫(yī)療、沛嘉醫(yī)療、歸創(chuàng)通橋等多以生產(chǎn)微導(dǎo)管類、微導(dǎo)絲類等通路類產(chǎn)品為主。

從行業(yè)趨勢來看,冠脈介入市場格局基本穩(wěn)定,外周血管介入和腦血管介入成為行業(yè)主要增長點(diǎn)(近三年市場規(guī)模增速均超過20%)。主要原因如下:供給側(cè),2020年國家首次組織對冠脈支架集采,競標(biāo)價(jià)格降幅平均高達(dá)93%,國內(nèi)冠脈支架企業(yè)挑戰(zhàn)巨大,加快業(yè)務(wù)重心調(diào)整,引發(fā)產(chǎn)業(yè)格局重塑。需求側(cè),我國腦卒中、外周血管疾病患者數(shù)量高于冠心病患者,市場潛力大,醫(yī)療技術(shù)進(jìn)步加持下,本土企業(yè)紛紛搶占布局。

表2 血管介入器械細(xì)分領(lǐng)域產(chǎn)品及市場情況

|

領(lǐng)域 |

代表產(chǎn)品 |

2018年市場規(guī)模(億元) |

2021年市場規(guī)模(億元) |

近三年復(fù)合增長率 |

|

冠脈介入 |

冠脈支架、冠脈通路:PTCA球囊擴(kuò)張導(dǎo)管、導(dǎo)引導(dǎo)管、造影導(dǎo)管、導(dǎo)引導(dǎo)絲等 |

191 |

51 |

-35.6% |

|

外周血管介入 |

主動脈覆膜支架、骼股動脈支架、鎖骨下動脈支架及腎動脈支架、溶栓導(dǎo)管、靜脈剝脫器等 |

77 |

137 |

21.1% |

|

腦血管介入 |

頸動脈支架、錐動脈支架、顱內(nèi)血管支架、微導(dǎo)管、微導(dǎo)絲、遠(yuǎn)端保護(hù)器械、彈簧圈、液態(tài)栓塞材料等 |

48 |

104 |

29.4% |

數(shù)據(jù)來源:公開資料,《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

心臟瓣膜包括主動脈瓣、二尖瓣、三尖瓣及肺動脈瓣。按照組成材質(zhì),可分為機(jī)械瓣(由機(jī)械材料熱解碳等構(gòu)成)和生物瓣(由動物組織豬心包、豬心瓣、牛心包等制作)。按照手術(shù)方式,瓣膜可分為外科瓣和介入瓣。

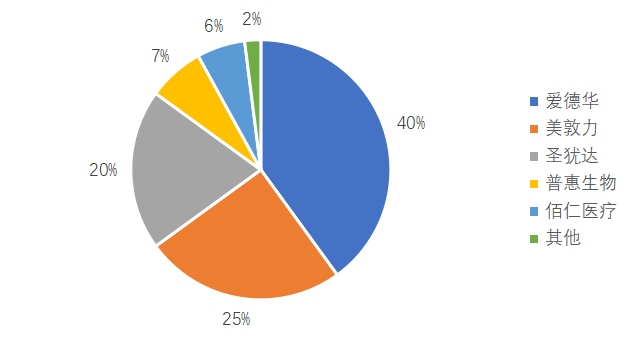

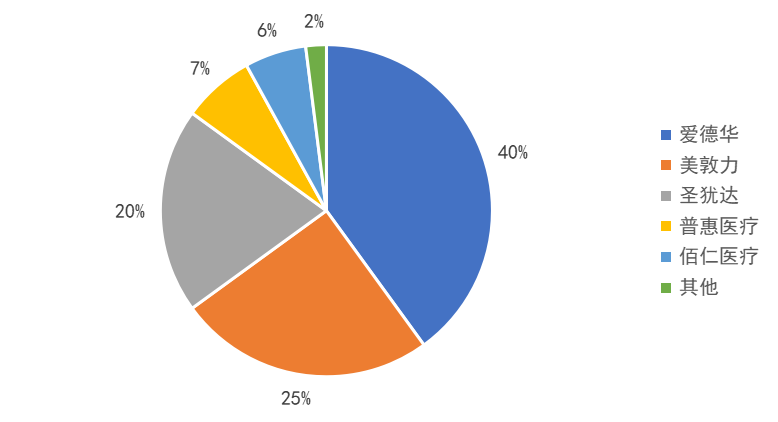

國內(nèi)市場上生物瓣加速替代機(jī)械瓣趨勢明顯。目前,生物瓣市場滲透率達(dá)30%,遠(yuǎn)低于全球總體水平(80%),市場空間廣闊。隨著國產(chǎn)產(chǎn)品質(zhì)量得到驗(yàn)證,疊加集采政策推動,國內(nèi)生物瓣應(yīng)用占比有望快速提升。目前本領(lǐng)域國內(nèi)市場第一梯隊(duì)以愛德華、美敦力和圣猶達(dá)三大進(jìn)口龍頭為代表,合計(jì)占85%;第二梯隊(duì)以佰仁醫(yī)療、普惠生物為代表,共占13%。

數(shù)據(jù)來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

圖3 2021年中國生物瓣市場份額情況

介入瓣成為國內(nèi)繼生物瓣之后下一個(gè)市場選擇。由于創(chuàng)傷小、患者恢復(fù)周期短、能滿足部分高齡患者需求、產(chǎn)品可及性提升等,介入瓣有望快速打開市場。其中,主動脈瓣臨床研究和市場導(dǎo)入基本完成,正處于市場高速增長期,“2+4”競爭格局初顯(見彪)。根據(jù)Frost&Sullivan的預(yù)測,2025年中國市場規(guī)模將達(dá)到63億元,年復(fù)合增長率為57.4%。二尖瓣、三尖瓣領(lǐng)域解剖學(xué)難度高,尚無完善產(chǎn)品上市,但二尖瓣及三尖瓣反流患者在瓣膜性心臟病群體中占比高、規(guī)模大,相關(guān)介入瓣產(chǎn)品需求旺盛,隨著臨床醫(yī)學(xué)技術(shù)突破步伐加快,二尖瓣、三尖瓣產(chǎn)品將加速涌現(xiàn)。

表3 主動脈介入瓣“2+4”市場競爭格局

|

“2+4” |

公司 |

產(chǎn)品 |

進(jìn)展 |

|

進(jìn)口 (2家) |

愛德華 |

Sapien3 |

2020.6上市 |

|

美敦力 |

Evolute |

2021.12上市 |

|

|

國產(chǎn) (4家) |

啟明醫(yī)療 |

VenusA-Valve |

2017.4上市 |

|

VenusA-Plus |

2020.11上市 |

||

|

杰成醫(yī)療 |

L-Valve |

2017.4上市 |

|

|

微創(chuàng)心通 |

VitaFlow-Valve |

2019.7上市 |

|

|

沛嘉醫(yī)療 |

Taurus One |

2021.4上市 |

|

|

Taurus Elite |

2021.6上市 |

資料來源:公開資料,北國咨整理

心臟封堵器是主要用于治療先天性心臟病和心源性卒中的介入器械。其中,先天性心臟病封堵器包括房間隔缺損封堵器、室間隔缺損封堵器、動脈導(dǎo)管未閉封堵器,心源性卒中封堵器主要包括左心耳封堵器、卵圓孔未閉封堵器。

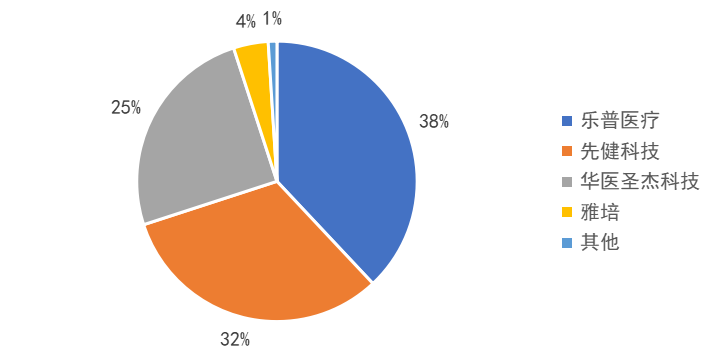

先心病封堵器國內(nèi)市場高度集中,呈三足鼎立之勢。2021年,樂普醫(yī)療、先健科技、華醫(yī)圣杰科技合計(jì)占據(jù)國內(nèi)95%的市場份額。由于可消除封堵器永久停留體內(nèi)造成的遠(yuǎn)期并發(fā)癥,完全可降解封堵器成為近年來先心病治療的研究熱點(diǎn)。據(jù)悉,樂普醫(yī)療、先健科技、錦葵醫(yī)療均已研發(fā)可降解封堵器,其中樂普醫(yī)療自主研發(fā)的全降解封堵器系統(tǒng)(MemoSorb®)產(chǎn)品已于2022年率先上市。

資料來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

圖4 2021年中國先心病封堵器市場份額情況

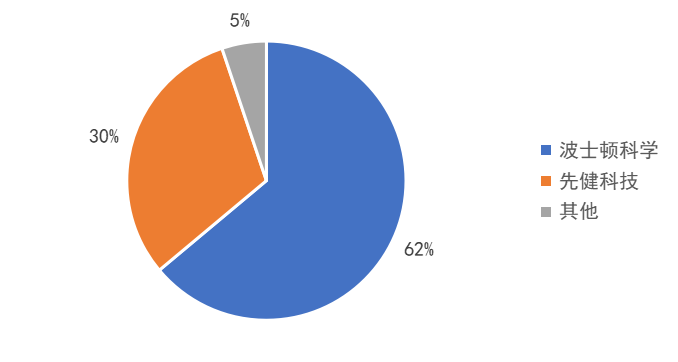

左心耳封堵器國內(nèi)起步較晚,進(jìn)口品牌憑借先發(fā)優(yōu)勢占據(jù)主導(dǎo)。2014年,波士頓科學(xué)的Watchman左心耳封堵器獲得國家藥監(jiān)部門認(rèn)證,成為中國市場首款產(chǎn)品,一度實(shí)現(xiàn)完全壟斷。近年來,隨著技術(shù)提升,國產(chǎn)品牌逐漸突破,先健科技的LAmbre™2017年成為國內(nèi)首個(gè)獲批的國產(chǎn)產(chǎn)品,2022年5款國產(chǎn)新產(chǎn)品獲批上市。

表5 左心耳封堵器產(chǎn)品國內(nèi)上市情況

|

“2+7” |

公司 |

產(chǎn)品 |

上市時(shí)間 |

|

進(jìn)口 (2家) |

波士頓科學(xué) |

Watchman |

2014.3 |

|

雅培 |

Amplatzer Amulet |

2022.2 |

|

|

國產(chǎn) (7家) |

先健科技 |

LAmbre™ |

2017.6 |

|

LAxible™ |

2021.9 |

||

|

樂普醫(yī)療 |

MemoLefort |

2020.6 |

|

|

普實(shí)醫(yī)療 |

Lacbes |

2022.6 |

|

|

信立泰 |

LAMax LAAC |

2022.6 |

|

|

心瑋醫(yī)療 |

Laager® |

2022.6 |

|

|

脈搏醫(yī)療 |

Leftear |

2022.9 |

|

|

德諾電生理 |

SeaLA |

2022.11 |

資料來源:國家藥物監(jiān)督管理局、公開資料,北國咨整理

數(shù)據(jù)來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

圖5 2021年中國左心耳封堵器市場份額情況

心臟節(jié)律管理器械包括電生理與起搏器類醫(yī)療器械。電生理器械主要用于電生理手術(shù)中對心律失常病癥的診療。心臟起搏器主要通過脈沖治療心率失常引起的心臟功能障礙,包括治療緩慢性心律失常的起搏器、電除顫起搏器和治療心衰的起搏器等。

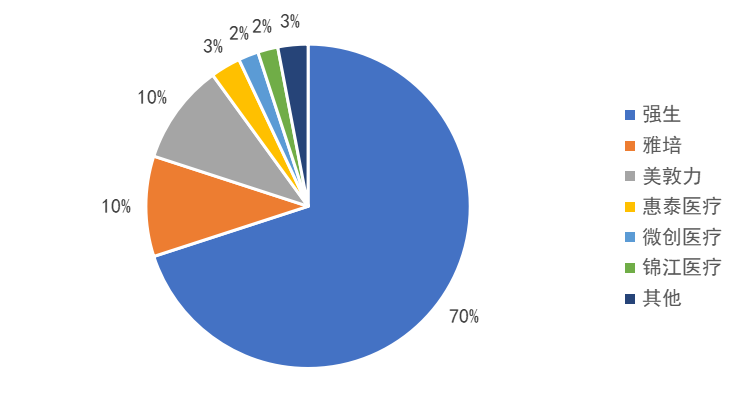

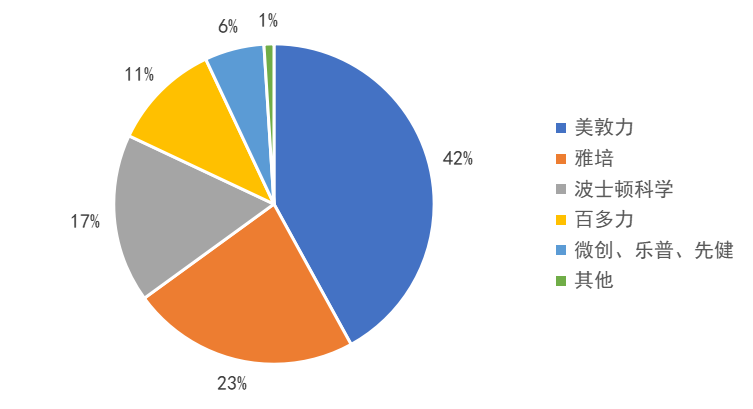

目前,國內(nèi)心臟節(jié)律管理器械市場被外企主導(dǎo),各領(lǐng)域進(jìn)口產(chǎn)品占比超90%。電生理領(lǐng)域,強(qiáng)生一家獨(dú)大,市占率約為70%。起搏器市場美敦力占42%,雅培占23%,波士頓科學(xué)17%,百多力11%。但在相關(guān)政策助推下,本土企業(yè)不斷加大自主創(chuàng)新力度,微創(chuàng)醫(yī)療、惠泰醫(yī)療、心諾普等三家企業(yè)在電生理領(lǐng)域具有一定優(yōu)勢,而樂普醫(yī)療與先健科技、微創(chuàng)醫(yī)療等是國內(nèi)起搏器領(lǐng)域的三家頭部企業(yè),國產(chǎn)替代有望提速。

數(shù)據(jù)來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

圖6 2021年中國電生理市場份額情況

數(shù)據(jù)來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

圖7 2021年中國心臟起搏器市場份額情況

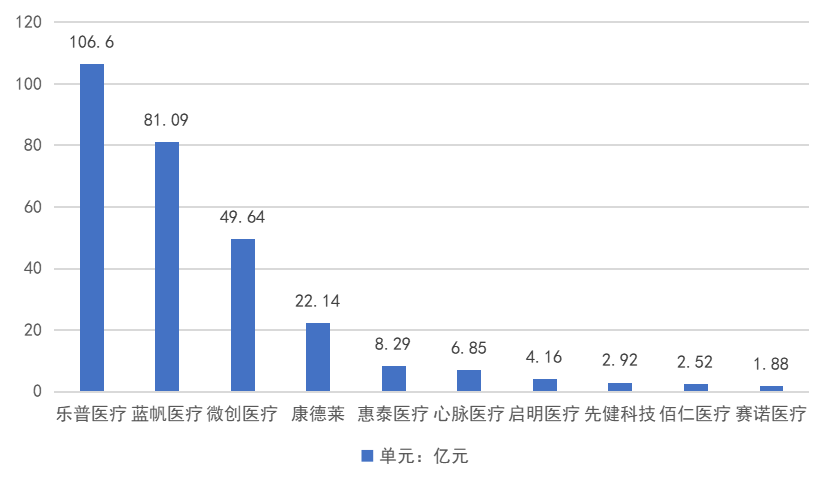

近年,我國在心血管介入醫(yī)療器械領(lǐng)域集聚了樂普醫(yī)療、微創(chuàng)醫(yī)療、惠泰醫(yī)療、佰仁醫(yī)療、邁迪頂峰、華脈泰科等一批優(yōu)秀骨干企業(yè),在冠脈支架、心臟瓣膜、先心病封堵器和心臟節(jié)律管理器械等領(lǐng)域陸續(xù)研發(fā)上市一批自主產(chǎn)品,部分領(lǐng)域?qū)崿F(xiàn)國際國內(nèi)首創(chuàng)。

樂普醫(yī)療作為國內(nèi)心血管器械龍頭企業(yè),部分領(lǐng)域產(chǎn)品達(dá)到國際先進(jìn)水平、實(shí)現(xiàn)與國外企業(yè)同臺競爭。2021年?duì)I業(yè)收入106.6億元,居國產(chǎn)十大心血管介入器械公司之首。持續(xù)引領(lǐng)國內(nèi)冠脈支架和先心病封堵器領(lǐng)域可降解產(chǎn)品升級,如2019年上市的生物可吸收冠狀動脈雷帕霉素洗脫支架系統(tǒng)(NeoVas)是國內(nèi)首款獲批上市的“可降解”血管支架,針對室間隔缺損的MemoSorb®是國內(nèi)外首個(gè)獲批上市的全降解封堵器產(chǎn)品。該企業(yè)具備全系列植入型心臟起搏器的核心技術(shù)開發(fā)能力,產(chǎn)品覆蓋心臟起搏器、起搏系統(tǒng)分析儀、起搏電極導(dǎo)管,2009年推出國內(nèi)首個(gè)替代進(jìn)口的單腔起搏器,2016年上市國內(nèi)首個(gè)自主研發(fā)的植入式雙腔起搏器;目前已實(shí)現(xiàn)自主知識產(chǎn)權(quán)、專用芯片、器械的一體化布局,成為國內(nèi)唯一自主供給零配件的起搏器企業(yè)。

數(shù)據(jù)來源:Wind、企業(yè)年報(bào),北國咨整理

圖8 2021年國產(chǎn)心血管介入器械公司營業(yè)收入排名

微創(chuàng)醫(yī)療集團(tuán)圍繞心血管疾病領(lǐng)域,布局心脈醫(yī)療、神通醫(yī)療、電生理醫(yī)療等子公司,產(chǎn)品覆蓋心血管及結(jié)構(gòu)性心臟病、電生理及心律管理系統(tǒng)、大動脈及外周血管疾病、腦血管與神經(jīng)調(diào)控科學(xué)等領(lǐng)域。其聯(lián)合子公司推進(jìn)“心臟與血管介植入醫(yī)療器械關(guān)鍵技術(shù)及產(chǎn)業(yè)化”項(xiàng)目,累計(jì)研發(fā)出40項(xiàng)新技術(shù)、27個(gè)產(chǎn)業(yè)平臺,形成大規(guī)模自產(chǎn)化能力,部分產(chǎn)品實(shí)現(xiàn)國內(nèi)首創(chuàng)。如研發(fā)國內(nèi)首個(gè)磁定位三維標(biāo)測系統(tǒng),成為快速性心律失常領(lǐng)域唯一同時(shí)獲得歐盟CE和中國國家藥監(jiān)局認(rèn)證的國產(chǎn)系統(tǒng);推出冠心病藥物靶向洗脫支架系統(tǒng)(“火鷹”),破解心臟支架藥物承載國際難題;針對緩慢性心律失常研發(fā)推廣“心系列”起搏器,開啟國內(nèi)心臟起搏器市場進(jìn)口替代進(jìn)程。

惠泰醫(yī)療以電生理耗材起家,深耕電生理和冠脈通路領(lǐng)域近20年,在上述兩個(gè)細(xì)分領(lǐng)域國產(chǎn)品牌中市場份額排名前三。多款主流產(chǎn)品為國內(nèi)首款獲批,如國內(nèi)首張電生理電極導(dǎo)管、可控射頻消融電極導(dǎo)管、漂浮臨時(shí)起搏電極導(dǎo)管注冊證等。2021年1月,HTViewer®三維心臟電生理標(biāo)測系統(tǒng)獲批,成為全球首款集成“三維標(biāo)測系統(tǒng)、128道多道記錄儀、心臟刺激儀”三機(jī)于一體的磁電融合三維平臺。

佰仁醫(yī)療是國內(nèi)技術(shù)領(lǐng)先的動物源性植介入醫(yī)療器械研發(fā)平臺企業(yè),憑借原創(chuàng)性的動物組織處理技術(shù),開發(fā)核心產(chǎn)品牛心包生物瓣和應(yīng)用于各器官組織修復(fù)的生物補(bǔ)片,目前已獲批準(zhǔn)15個(gè)產(chǎn)品,覆蓋心臟瓣膜、先天性心臟病以及外科軟組織修復(fù)三大領(lǐng)域。

心臟瓣膜生物瓣領(lǐng)域?qū)賴a(chǎn)品牌第一梯隊(duì),擁有國內(nèi)首個(gè)獲批上市的牛心包瓣、豬主動脈瓣、瓣膜成形環(huán)。其中牛心包心臟瓣膜是國內(nèi)上市產(chǎn)品中唯一一款具有大組長期臨床隨訪數(shù)據(jù)的產(chǎn)品,截至目前已累計(jì)植入超過15000余枚。介入瓣領(lǐng)域主動脈瓣和肺動脈瓣均有產(chǎn)品進(jìn)入臨床階段,肺動脈帶瓣管道和流出道單瓣補(bǔ)片是目前國內(nèi)僅有的用于心臟右室流出道重建的產(chǎn)品。

數(shù)據(jù)來源:《中國醫(yī)療器械藍(lán)皮書(2022版)》,北國咨整理

圖9 2021年中國生物瓣市場份額情況

邁迪頂峰聚焦心血管疾病治療整體解決方案,開發(fā)先天性心臟病、心律失常、瓣膜病診療相關(guān)高品質(zhì)設(shè)備及高端耗材,已有19個(gè)創(chuàng)新產(chǎn)品(1個(gè)國際首創(chuàng),5個(gè)國內(nèi)首創(chuàng))。其中,全球唯一一款肺動脈支架2020年1月在國內(nèi)獲批上市;左心耳閉合系統(tǒng)是中國市場上唯一可對500萬心源性卒中患者進(jìn)行左心耳夾閉的產(chǎn)品;二尖瓣修復(fù)裝置(同時(shí)適用于三尖瓣),從小切口到微創(chuàng),輸送系統(tǒng)直徑只有3毫米,治療效果可以達(dá)到外科標(biāo)準(zhǔn),該產(chǎn)品在2017年獲得首屆中關(guān)村前沿科技創(chuàng)新大賽生物與健康領(lǐng)域TOP10大獎第一名。

華脈泰科圍繞打造全血管解決方案提供商,以主動脈支架為核心起點(diǎn),以心血管微創(chuàng)產(chǎn)品為主營推動平臺化經(jīng)營。業(yè)務(wù)范圍覆蓋主動脈、冠脈、外周血管、腦血管介入領(lǐng)域,擁有胸主、腹主動脈覆膜支架系統(tǒng)等8款已上市產(chǎn)品及20余款在研產(chǎn)品。其中,2017年獲批上市的“華脈·天卓腹主動脈覆膜支架系統(tǒng)”成為首個(gè)國產(chǎn)采用帶倒刺裸支架設(shè)計(jì)的腹主動脈覆膜支架系統(tǒng)。2019年獲批上市的“華脈·天醫(yī)胸主動脈覆膜支架系統(tǒng)”成為專門為主動脈夾層設(shè)計(jì)國際首創(chuàng)。

心血管介入器械產(chǎn)業(yè)細(xì)分領(lǐng)域多,技術(shù)門檻高,產(chǎn)品門類繁多,應(yīng)用場景復(fù)雜,呈現(xiàn)“小而雜、高而精”的產(chǎn)業(yè)特點(diǎn)。國內(nèi)企業(yè)起步較晚,產(chǎn)業(yè)發(fā)展仍處于快速上升階段,遠(yuǎn)未進(jìn)入成熟飽和期。

心血管介入器械各細(xì)分領(lǐng)域由于技術(shù)成熟度不同,國產(chǎn)化率不盡相同。在技術(shù)成熟較高的冠脈支架、先心病封堵器領(lǐng)域,已完全實(shí)現(xiàn)國產(chǎn)可替代,與國外市場差距不大。而在技術(shù)成熟相對較低的腦血管介入、心臟介入瓣膜、左心耳封堵器、電生理與起搏器等領(lǐng)域,進(jìn)口產(chǎn)品壟斷局面短期內(nèi)難以改變,本土企業(yè)和國產(chǎn)品牌仍需繼續(xù)推進(jìn)技術(shù)升級和多元創(chuàng)新,加速產(chǎn)品研發(fā)與國產(chǎn)化進(jìn)程。

心血管介入器械產(chǎn)業(yè)發(fā)展,與重大技術(shù)進(jìn)步、市場需求驅(qū)動、國家政策引導(dǎo)等影響因素密切相關(guān)。需要重點(diǎn)關(guān)注以下幾個(gè)方面:一是加強(qiáng)產(chǎn)業(yè)鏈上中下游協(xié)同聯(lián)動,以臨床應(yīng)用需求為導(dǎo)向,整合材料、器械、醫(yī)療、化工等優(yōu)勢創(chuàng)新資源,推進(jìn)植介入器械、生物醫(yī)用材料的協(xié)同設(shè)計(jì)、研發(fā)、制造“一條龍”協(xié)作新模式;二是加快關(guān)鍵核心技術(shù)突破,發(fā)揮優(yōu)勢科研機(jī)構(gòu)和企業(yè)創(chuàng)新作用,加快產(chǎn)品更新迭代,縮短與外資品牌之間的差距,推進(jìn)完全可降解支架、藥物洗脫支架/球囊、新型心臟瓣膜等領(lǐng)域“彎道超車”;三是從研發(fā)、生產(chǎn)、共性技術(shù)支撐,到資金、政策、市場環(huán)境等多維度,營造更加有利于產(chǎn)業(yè)發(fā)展的良好生態(tài)環(huán)境,促進(jìn)我國心血管介入器械產(chǎn)業(yè)健康發(fā)展。

作者:趙瑞鑫、鄧潔 生物經(jīng)濟(jì)事業(yè)部